金融業界への就職や転職を検討している人も多いと思います。

しかし、ひとくくりに金融業界と言っても、実はいろんなビジネスモデルがあり、いろんな会社がいろんな方法で収益を得ているのです。

そこで本記事では、金融業界とはそもそもどういう業界なのか、という基本的なところから、金融業界で就職、転職したい人のための成功のヒントなどを解説いたします。

都内で働く金融系アラサーOL。スポーツと音楽が趣味。

20代のうちに数回の転職を経て現職へ。

その経験を生かし、転職活動やキャリアに関するアドバイスを記事にしている。

金融業界とはどんな業界?主な特徴3つ

そもそも金融業界とはどんな業界なのでしょうか。ここでは金融業界の特徴についてご説明します。

お金に関する仕事をしている

一つは、大きな枠組みで言えばお金を扱う仕事だということです。

- 人からお金を預かって運用したり

- 人にお金を貸したり

- 人にお金のアドバイスをしたり

さまざまなビジネスモデルが存在します。一般的に金融業界と言えば、銀行をイメージするかもしれませんが、証券会社や保険会社、カード会社や消費者金融なども広い意味で金融業界に該当します。

仕事に対して厳しい業界

二つ目の特徴として、働く立場から見てみればかなり厳しい業界だと言うことが言えると思います。銀行の営業も大変ですが、特に証券会社の営業は厳しいイメージがある人も多いと思います。

アメリカではずいぶんと一般的な証券投資ですが、日本ではまだまだ浸透していません。簡単に言えば「銀行は誰もが無条件に信じるけれど、証券会社は胡散臭いと思っている人が多い」のです。

証券業界だけではありません。保険会社の営業職もかなり厳しいことで有名ですし、消費者金融やカード会社もシビアに成果が求められる仕事だと言えるでしょう。

人の命の次に大事なものと言われている「お金」を預かる仕事だからこそ、シビアで厳しいのです。ちょっとしたミスや気のゆるみが大きな失敗につながることが多いため、非常に気を使って仕事をしなければなりません。

さらには、高学歴のエリートが入社することが多いので、その意味でも競争が激しく、ストイックな人には向いていますが、そうでなければ入社後に大変な思いをすることとなりそうです。

比較的平均年収が高い

三つ目の特徴として、金融業界は比較的年収が高いということです。銀行や証券会社、保険会社など安定して高収入を得られます。仕事がシビアな分、お給料で報われるのはいいことですよね。

特に営業職の場合にはインセンティブがつくこともありますし、業績が大きく評価に反映されるため、頑張れば頑張るだけ評価される業界です。

『金融』業界の2つの種類|個人に貸すか企業に貸すかの違い

金融業界と言っても、大きく2つに分けることができます。それは「直接金融」と「間接金融」です。

間接金融

間接金融は、金融業界の中でも銀行などが該当します。「お金を借りる人」と「お金を貸す人」の間を仲介する人がいるビジネスモデルのことです。

銀行の場合もそうですよね。お金を預ける人たちがいて、そのお金を銀行が仲介して企業に貸し付けているのです。企業側としては、誰のお金なのかということは明確になっていませんが、貸してくれるのは銀行なので銀行に対して利息を支払います。

その利息を銀行は受け取って、預金している人に支払います。銀行預金でつく金利というのは、企業などに貸し付けて得ている利息なのです。

銀行は、お金を貸した企業から受け取る利息と預金者に支払う利息の差額(=利ザヤ)を得て儲けを出しているのです。企業から受け取る金利は5%に、預金者に支払う金利は2%にすれば差し引いた3%分の利息は銀行がもらえるものになります。

私たちが普段何気なく預けている銀行へのお金は、このように社会をめぐっているのです。

直接金融

こうした間接金融の動きとは別に、お金を求める企業に対して直接出資するというのが直接金融ということになります。その代表的な例が「株式」です。

企業が資金調達するための一つの手段として、株式を買ってもらうという方法があります。また、社債のような債券を発行するという方法もあります。企業側から見てみると、自社に投資してもらって資金を集めるというしくみになっていますね。直接金融を担う代表的な存在が証券会社です。

証券会社は企業と投資家を結ぶ仕事をしています。企業が自分自身で投資家を探し、株式を購入してもらうまでのフォローを行うのは大変ですよね。

証券会社の仕事は、簡単に言えば投資家の人たちとのコネクションを持ち、投資家の人たちにその企業の株や債券を買ってもらえるようにセールスをかけることです。

証券会社はその際に企業から受け取る手数料と、個人投資家から受け取る手数料が収益源となっています。

金融業界のビジネスモデル|収益源は主に4つ

続いて、金融業界のビジネスモデルについてです。

金融業界に属する企業が主な収益源としているものは4つあります。

1:金利

銀行がこれに該当しますが、銀行は先にも説明した通り、貸し出し先から受け取る金利と預金者に支払う金利の差額を収益源としています。

より多くの企業に貸し付けたほうが収益を得ることができます。

ただし、多くの企業に貸し付けるということはそれだけ多くの預金者からお金を預けてもらわなければなりません。その両面で企業努力を重ねる必要があります。

2:手数料

- 銀行で支払う振込手数料や銀行ATMの利用手数料

- 株式投資の際に支払う取引手数料

- 投資信託の販売手数料 など

あらゆる場面で手数料を支払います。こうして支払った手数料が大きな収益の柱となっています。

3:保険料

生命保険会社や損害保険会社に支払う保険料も、収益源の一つとなっています。できるだけ多くの人の保険を販売し、保険料を多く支払ってもらうことが重要です。

そのために、多くの人に支持される保険商品を開発し、セールスするというのが保険会社の仕事です。

4:運用による収益

いろんな金融業界の企業がやっていることなのですが、企業が自分で株や債券などを運用して利益を出しているのです。金融業界は手元のお金を運用し、収益を得ています。

金融業界に属する5つの会社

それでは、金融業界に属する企業を具体的に見ていきましょう。

銀行

金融機関の代表格ともいえる銀行。3大メガバンクグループと言われるのは「三菱UFJフィナンシャル・グループ」、「みずほフィナンシャルグループ」、「三井住友フィナンシャルグループ」ですね。

これらのほかにも、地方銀行があります。千葉銀行や静岡銀行などが有名ですね。

また、最近ではネット銀行も多く、住信SBIネット銀行や楽天銀行などが台頭してきています。アプリで簡単に残高が見られたり、振り込み手続きができたりするので、窓口まで訪れる必要がないというのが利点ですね。今後はますますネットでの取引が増えていくことが予想されています。

信託銀行

信託銀行と言えば、若いうちはあまりイメージがないかもしれませんが、ただの預金業務を行っているだけでなく、信託業務や相続関連業務などを行っている銀行のことです。

また、不動産の仲介業務なども行っています。信託業務とは、資産を預かってあらかじめ決めた目的に沿った形で受益者のために管理したり、運用したりする仕事です。

ほかにも、遺言書を保管したり、企業の株主名簿を管理したりするなど、非常には幅広い業務を行います。代表的なのは、三井住友信託銀行や三菱UFJ信託銀行などがこれに該当します。

証券会社

証券会社も、少しハードルが高く感じるかもしれませんが、先述したとおり株や債券、投資信託などを販売している金融機関です。

一昔前までは対面の証券会社、たとえば野村證券や大和証券が代表的な存在でしたが、インターネットの普及により、最近では「ネット証券」も台頭してきています。たとえば、SBI証券や楽天証券が代表的な存在と言えるでしょう。

保険会社

保険会社は大きく分けると3つの種類に分類できます。

- 1つは生命保険会社

- 2つ目は損害保険会社

- 3つ目が第3の分野の保険会社

生命保険会社の代表は、明治安田生命や第一生命などが有名です。損害保険会社としては、東京海上日動や三井住友海上が有名ですね。

第3の分野の保険と言われるとあまりピンと来ないかもしれませんが、たとえばがん保険や介護保険、傷害保険などがこれに当たります。たとえば、アフラックやオリックス生命がこの分野の保険を販売しています。

フィンテック

最近は政府主導でフィンテックを推進していることもあり、フィンテック企業が増えてきました。

フィンテックとは、金融とITが融合してできた新しい言葉で、IT技術を使って金融をより便利にしていくというのが大まかな意味合いです。

たとえば、株式会社Kyashが提供するスマートフォンアプリによる決済サービスや、マネーツリー株式会社が提供するスマホアプリで家計簿を管理でき、各銀行、ポイントカードなどと連携させることによってあらゆる資産の一元管理ができるしくみなどが代表的な例です。

この類の企業は今後ますます増えていくことが予想されています。

金融業界の就職事情|銀行や証券会社の将来性は?

金融業界は今後ますます機械化、AI化が進み、フィンテック企業のようにIT技術を用いて金融を後押しする流れが進むでしょう。

その中で、銀行はいまの低金利およびマイナス金利の煽りを受けて収益力が落ちており、次の一手を探している状態です。

証券会社も、対面証券はバブル崩壊以降の不況の影響でターゲットとしてきた富裕層が減ったうえに、古風な営業手法が嫌煙されており、今後も安定した収益が確保できるという見通しが立つわけではありません。

対面証券から顧客を奪ってきたネット証券も、昨年末から続く手数料競争で、次の収益源を見つけられないままに他社に追随し、収益が大きく低迷する事態に。

金融業界全体の見通しとしてはあまり明るいものではありませんが、世の中にお金がある以上は金融機関がなくなることはないでしょう。

金融業界を目指すなら知っておきたい主な職種6つ

続いて、金融業界の主な職種を見てみましょう。

営業職

どの業界にも欠かせないのが営業職ですよね。個人や法人に、金融商品や保険などを販売する仕事になります。

ファイナンシャルプランナー

銀行や保険会社がおもな勤務先で、顧客の家計バランスについて分析したり、資産運用のアドバイスをしたり、保険の見直しサービスなどを提供する仕事です。総合的なアドバイスをするため、幅広い知識が必要となります。

ファンドマネージャー

投資家からお金を預かり、資産の運用を行います。投資信託運用会社などで勤務しており、大変責任の伴う仕事です。顧客のお金を預かって運用しているため、幅広い知識と分析力が求められます。

アナリスト・エコノミスト・ストラテジスト

テレビで観ることも多いかもしれませんが、アナリストやエコノミストも重要な仕事です。エコノミストは経済の全体的な話をし、アナリストは基本的に自分の得意分野を持ってその分野の企業の研究をしたり、レポートを書いたりして投資家に投資情報を提供することが仕事です。

金融業界で働く5つのメリット

金融業界と言えば厳しいイメージがあると思いますが、それなりにメリットもあります。

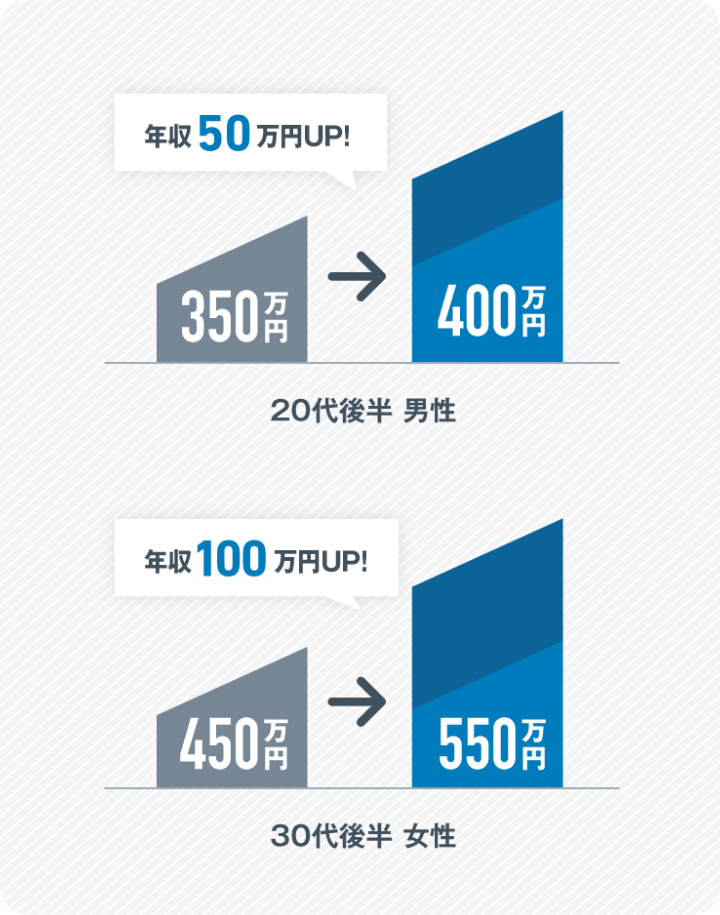

1:高い収入が得られる

やはり金融業界で働く一番のメリットはこれでしょう。ほかの業界よりもかなり高い給与水準ですから、収入面を重視したいという人には金融業界はおすすめです。

2:多くの資格を取得できる

金融業界に勤めていると、非常に多くの資格を取らされます。会社から言われて、昇進昇格に必要な資格を取得するというのが非常に多いです。試験の受験代や勉強に使う教材などは会社負担であることが多く、いろんなことを勉強できるのもメリットです。

3:経済や政治のことに詳しくなる

職業柄、経済ニュースや政治関連のニュースには非常に詳しくなります。毎日日経新聞を読むのはもちろん、いろんなレポートを読んだり、専用端末で株価をチェックしたりするので、世間の動きに敏感になります。

4:お金に関する相談に乗ってあげられる

親しい友人や家族のお金に関する相談にのってあげられるのも、金融業界で働くことのメリットですね。周囲の人に頼りにされることが多いのも、金融業界で働く人あるあるかもしれません。

5:タフな精神力が身につく

金融業界は非常に厳しい業界です。だからこそ、タフな精神力が身につくのです。実際、金融機関からの転職と言うと結構いい企業に転職できることが多いのも、タフなところや幅広い知識を身につけていることが評価されるからだと思います。

証券会社勤務の方に聞く!金融業界で働くやりがい3つ

証券会社で働く筆者が、日々感じている金融業界で働くときのやりがいについてご紹介したいと思います。

金融業界で働くのは厳しいと言われることも多いのですが、それだけではありません。毎日やりがいを感じながら働くことができています。

1:毎日動くマーケットを見ながら働ける

証券会社の仕事は、毎日動く株式市場を見ることからはじまります。大きく動くときもあれば、小幅な動きで終わるときもあります。

一日として全く同じ動きというのはありません。夏場などは「夏枯れ」と言って、マーケットが大きく動かない、売買代金が膨らまないという現象が起きることもありますが、それでも毎日毎日変動する株式相場と対峙して仕事をしています。

マーケットに影響を及ぼしそうな要因については必ずチェックしておく必要があります。経済や政治的なニュースはもちろん、各企業の業績や決算発表の内容、アメリカやイギリス、中国などの情勢、経済指標の発表など、数え上げればキリがないくらいさまざまな要因でマーケットは動いています。

すべてをチェックするのは当然難しいのですが、新聞や専門の端末で「今日はなぜ上がったのか?」「今日の暴落の原因は?」と要因を探りながら毎日マーケットを見るのはとても刺激的で楽しいです。

新卒で入社してすぐのときはかなり苦労しましたが、年数を重ねると、ある程度簡単にマーケットの変動要因がわかるようになってきます。

相場を見てお客さんに状況を説明したり、個別の銘柄を見て「今買っておくのはどうでしょうか?」「今売却してしまうほうがいいのではないでしょうか?」とアドバイスをしたりするのはやりがいを感じますね。

2:努力が評価で返ってくる

金融業界は比較的年収が高いということを先述しましたが、頑張りが給与に反映されるのは非常にやりがいを感じます。

頑張っても報われない仕事をするよりも、多少キツくても努力が報われる仕事をしたいと思っています。

それに、証券会社の仕事はキツいと言われてはいますし、その人の性格とポジションによっては確かにその通りなのかもしれませんが、コツをつかんでしまえばそれほど苦労せずとも成果が上がるものだと思います。

特にボーナスに大きく反映してきますし、同期でも3年目を超えると個人の業績によって大きな差がつきます。給料明細をもらったときはうれしいですし、人事評価でフィードバックをもらったときなどは非常にやりがいを感じますね。

3:人から頼りにされる

お金を預かる立場として、人から頼りにされるというのは本当にやりがいを感じる瞬間です。自分よりも年齢が圧倒的に上の人から頼りにされることって、普通はあまりないと思います。

ですが、証券会社で働く以上、お客さんにとっては資産運用のプロ。お客さんが自分を頼りにしてくれて、自分の助言で株を買ってくれたり、預ける資産を増やしてくれたりするのは本当にやりがいを感じますね。

性格にもよりますが、すぐに人の懐に飛び込んでいけるような人や信頼されやすい人は本当に有利だと思います。

真面目であることも大事ですし、しっかりしていることも大事ですが、いざというときに頼られるのはコミュニケーションをしっかり取っている人です。

自分のお金を預けるわけですから、どんなときでもこまめにコミュニケーションを取ってくれる人のほうがいいですよね。

証券会社の新入社員はほぼ全員、「マーケットが好調なときにだけ電話して、下げ相場でお客さんがやられているとき(損をしているとき)に音信不通になるのだけはダメだ」と言われるはずです。

本当にその通りで、下げ相場でお客さんの資産に損が出ている場合でも落ち着いてその下げ相場がいつまで続きそうか、今後どうやって資産をプラスにしていくか、そのあたりをきちんと説明できればお客さんも不満を持つことはないでしょう。

金融業界に向いている人はどんな人?

金融業界は厳しい仕事が多いということは触れてきましたが、具体的にはどういう人が向いているのでしょうか。

1:ストイックな人

ストイックな人ほど、金融業界を楽しめると思います。それは、営業目標、いわゆるノルマがあるからです。一般的にノルマがある仕事は嫌がられることもありますが、それをモチベーションに切り替えられる人は金融業界の厳しい仕事でも、楽しくこなせるはずです。

時にはキツく感じることもあると思いますが、そういうときこそ自分のそれまでの行いについて振り返って反省し、次のアクションにつなげていくということが当たり前にできる人ほど業績がいいように思います。

2:コミュニケーション能力が高い人

どんな仕事であってもコミュニケーション能力は大事ですが、やはり金融業界も例外ではありません。金融業界の場合、より高いコミュニケーション能力が求められるものです。

お金を預ける人、お金を責任もって預かる人という関係が顧客との間に生じるため、ただ一緒に仕事をする仲間よりもずっと強固な信頼関係が必要です。ただコミュニケーション能力が高いだけでなく、適切な場面で適切な対応ができる人であることが大事です。

3:勉強好きな人

金融業界はたくさんの資格取得を求められます。証券会社も例外ではなく、私の場合も入社前に証券外務員一種を必ず取得するよう求められましたし、入社してから1年で3つ以上の資格を取得するよう言われました。

ファイナンシャルプランナーや保険の募集代理人資格、内部管理責任者の資格や証券アナリストの資格など、金融絡みの資格はたくさんあります。銀行も保険会社も、本屋に行って資格試験のコーナーを見ていると非常に多くの資格があることがわかります。

毎日仕事をしながら勉強するのは、体力的にも精神的にもキツイと感じることも多いので、勉強嫌いな人にはかなり苦痛でしょう。勉強が嫌いではない、という人じゃないとなかなかついていけなくなる可能性が高いです。ちなみに、昇進昇格に必要な資格も多いので、資格取得は避けて通れません。

いつまで経っても資格が取れないでいると、後輩にどんどん追い越されてしまいます。

4:誠実でウソをつかない人

やはりお金を扱う仕事なので、誠実でウソをつかない人であるべきです。ミスを隠したり、上司に報告せずに自分だけでなんとかしようと思うタイプの人には向いていないでしょう。

たしかに自分だけでどうにかできることもあるのですが、ほとんどのミスは何かしらの形で発覚しますし、お客さんの資産にかかわることであればなおさらです。

操作ミスや発注ミスでお客さんの希望と異なる取引をしてしまうと、それまで築いてきた関係が台無しになってしまいます。銀行でも保険会社でも証券会社でも、お金にかかわる仕事ではウソも隠蔽も絶対にNGです。

5:働くことが好きな人

金融機関の仕事は正直に言えばかなり忙しいです。体力的にも精神的にも追い込まれることが多々あります。いまはかなり残業も減りましたが、部署やチームによっては残業が多くてプライベートな時間を確保するのがかなり難しいことも往々にしてあります。

だからこそ、仕事が好きな人でなければなかなか働けません。

「仕事はそこそこに、プライベートの充実を楽しみたい」という人や「家族との時間を第一優先にしたい」という人は、入ってからかなり大変な思いをするかもしれません。

金融業界で働くには?就職・転職を成功させるポイント3つ

金融業界で働くにはどうすればいいのでしょうか。金融業界への就職や転職を検討している人に、成功のヒントをご紹介します。

1:志望動機を明確にしておく

金融業界は志望者が多く、ありきたりな内容を書いても埋もれてしまうだけです。志望動機がありきたりであったり、不明確な内容である場合、書類審査の時点で落とされてしまいますよね。

また、志望動機は履歴書の中でも特にみられる場所です。基本的には、書類審査で見る人のツッコミが入らないように志望動機を書くべきですね。

そのためには、以下の3点に気を付けて志望動機をブラッシュアップしましょう。

- 同業他社でもいいのでは?と思われないような志望動機にすること

- ほかの業種でもいいんじゃないの? と思われないような志望動機にすること

- 想像やイメージで書いた志望動機でないこと

ほかの会社ではなく御社がいいのだという明確なメッセ―ジが見えること、この業界で働きたいんだと思っている理由がわかること。この2つは大前提です。また、たまにあるのがイメージや想像だけで書いてしまうことです。それでは説得力に欠けるので、きちんと調べたうえで志望動機を書くようにしましょう。

2:業界やその会社のことをきっちり調べておく

面接において、業界のことをきっちり調べている人とそうでない人の差は一目瞭然です。新卒入社ならまだしも、転職では業界のことを何も知らないまま入社してくるなんてご法度です。

新卒入社の場合でも、競合はどこなのか、どういう差があるのか、その企業の業界順位や主な収益源などは最低限知っておく必要があります。できれば、直近の決算発表時に使った資料を1~3年分くらいは見ておくといいでしょう。四季報や日経会社情報などの媒体で基本的な情報を下調べしておくのも重要です。

新卒入社の場合、あまり詳しく業界のことを聞かれることはありませんが、先述した最低限の知識は持っておきたいところです。下手にアピールしすぎる必要はありませんが、面接官との話の中で自然と下調べしていることが伝わればそれはそれで好印象ですし、自分で調べておけば自信を持って答えられますよね。

異業種からの転職の場合も、あまり詳しく業界のことを聞かれるということはないかもしれません。

というのも、異業種からの転職ということはあなた自身が持っている専門性を求めている部署があり、すでに部署やポジションが決まっていることも多いからです。

業界のことに詳しく、精通しているということよりも、その専門性を活かして会社の弱点をプラスに変えたり、強みをさらに強化したりしたいという展望があります。

3:自分を採用するメリットを考える

面接を受ける以上は最低限のことは知っておきたいですし、逆に異業種だからこそ志望動機は筋が通ったものでなければなりません。同業他社のことを調べて自分の得意分野からの視点を提供し、「御社のこういうところを強化すればよりよくなる」という話ができればいいですよね。

同業他社からの転職の場合がもっとも業界のことを聞かれる可能性が高いです。

同業他社の内情や同業他社から見て自社はどうなのか、というところに誰でも興味があるからです。私もそうでしたが、同業他社からの視点を提供できたり、同業他社の情報をたくさん知っていたりすると面接官と話が盛り上がりやすいので緊張も解けます。

対等な立場として話ができるのも重要です。「自社が採用するメリットのある人材だ」と感じてくれるための一つのバリューになるので、同業他社の話や業界動向についてはしっかりキャッチアップしておきましょう。

4:自分の持っている価値を明確にする

就職や転職をするうえで、大事な視点は「相手の気持ちになること」です。

採用担当者は、「なぜその人を採用するのか」「どういうポジションで活用すべき人材なのか」「どのくらいの待遇が妥当なのか」など、さまざまなことを考えながら採用活動を行っています。

上司にも「なんでその人がいいの?」と訊かれることもあります。そういうときに、はっきりと答えられる理由が必要なのです。

たとえば、ネット部門を強化しようとしている金融機関には「以前Web制作会社で働いていたので、UIUXの専門知識についてはお任せください」という人が入社してくれると心強いですよね。

または、「以前はネット銀行でシステム構築をしていました」という人が面接を受けてくれたらありがたいですよね。

自分のスキルや専門性をきちんと整理しておき、相手が応募者に求めるものに何とか合わせていく必要があるのです。自分の価値がどこにあるのか、自分が胸を張れるスキルや専門性は何なのかをきちんと棚卸しておくことで、面接のときにも「この人を採用したい」と思わせる話ができるようになるはずですよ。

まとめ

いかがでしたか。金融業界で働くのは大変かもしれませんが、大きなやりがいを感じる仕事でもあります。

いろんな職種、会社があるので、金融業界の中でも「自分はこの仕事がしたい」と思える仕事を見つけて、就職活動および転職活動に取り組んでみてはいかがでしょうか。

転職・人材業界に深く関わるディレクターが『今の職場に不満があり、転職を考え始めた方』や『転職活動の進め方がわからない方』へ、最高の転職を実現できる情報提供を目指している。

本記事はキャリズムを運営する株式会社アシロの編集部が企画・執筆を行いました。

※キャリズムに掲載される記事は転職エージェントが執筆したものではありません。

- 新着コラム

- 人気コラム

- おすすめコラム